线上炒股杠杆平台 科技板块“集体反攻”, 趁手工具快Mark起来!

值得注意的是,美国墨西哥湾的驳船竞价保持稳定,8月份装载的CIF墨西哥湾大豆驳船价格稳定在比CBOT 11月期货高出68美分左右,而9月份的出价则上升至70美分。由于南美的保费上涨,以及密西西比河水位下降导致驳船运费增加,墨西哥湾沿岸出口码头的豆粕基础价格也有所走强。

最近的科技板块,可谓令人“喜忧参半”。

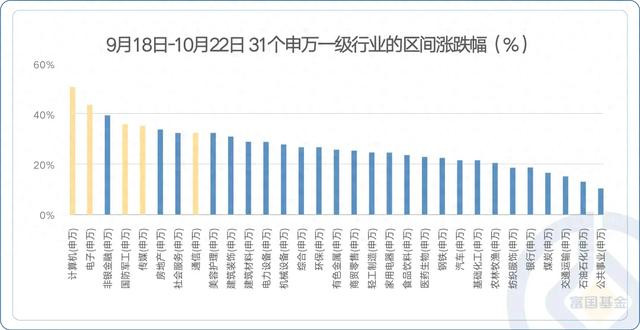

喜在——涨势如虹,任谁看了都难免激动。自9月18日起至今,31个申万一级行业皆实现正收益;其中,计算机、电子、国防军工、TMT等科技成长板块的表现更优,申万计算机指数和申万电子指数在近20个交易日内的累计涨幅超40%。对科技板块已有布局的客官们,近期的投资体感或许不错。

忧在——对于投资者们而言,在市场反弹阶段,幸福的理由都是相似的,心塞的原因却不尽相同。买少了?还没建仓??恐已“踏空”???

别急!一来,咱们此前反复跟客官们强调过,在市场反弹初期,板块的轮动较快,主线尚不分明,买宽基的“确定性”或较买单一行业主题更高。因此,站在当前节点来看,如果您是对稳健性有较高要求的新手基民,不妨考虑从宽基类产品“入门”。

当然,富二也带着大家复盘过,在反弹的第二阶段,当全面普涨告一段落、各个板块出现分化后,以计算机、通信、国防军工为代表的科技成长板块,在过往的历次牛市行情中,往往也能贡献出不菲的业绩增长。因此,从这个角度来说,如果您是一位经验丰富的资深基民,且已搭上了这趟“科技快车”,又怎么不算是前瞻布局呢?

虽然“以史为鉴,可以知兴替”,但富二还是得再友情提示一下,相较于“押注”科技板块中的某一细分赛道,更适合咱们绝大多数人的“养基姿势”可能是“买均衡”;最好是能选到主动管理能力较强的基金经理,将选赛道、挑个股、做轮动的功课“外包”出去。

Cue到关键词了不是:主动管理能力较强,体现在基金业绩是否具有α上,是选基时的重要依据之一。富二发现,自家有两位主动权益基金经理,既专注于挖掘科技领域中的投资机会,也在本轮科技“上涨潮”中展现出了较优的主动管理能力。干说不带劲,拉出业绩来遛遛——

富国『科网捕手』 深耕TMT领域

许炎

11年证券从业经历、基金管理年限超8年

硕士,曾任兴业证券研究员;于2015年6月加入富国基金,现任富国基金权益投资总监助理兼资深权益基金经理,自2019年3月起担任基金经理,目前在管产品包括富国互联科技、富国成长策略、富国核心科技12个月持有期、富国时代精选。

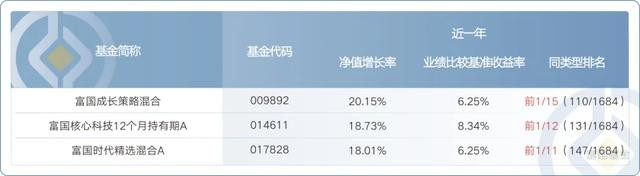

截至10月18日,目前由许炎管理的富国成长策略混合、富国核心科技12个月持有期A、富国时代精选混合A在近一年的时间维度中,均显著跑赢同期业绩比较基准收益率,且均跻身同类前1/10。

另外,以许炎管理时间最长的富国互联科技A(006751)为例,中长期业绩亮眼,远超主流大盘指数;自成立以来,其净值增长率为121.71%,而同期业绩比较基准收益率收负,录得-4.12%,超额收益不言而喻。正因中长期表现较优,富国互联科技A获银河证券三年期、五年期五星评级。

注:(1)富国成长策略混合成立于2020/08/11,业绩比较基准为中证500指数收益率*55%+恒生指数收益率(使用汇率估值折算)*25%+中债综合全价指数收益率*20%。近3个完整年度(2021-2023)的基金份额净值增长率(及同期业绩比较基准收益率)分别为12.33%(4.41%)、-21.46%(-12.54%)、-14.29%(-6.54%),数据来自基金定期报告,截至2023/12/31。期间基金经理变动情况:许炎(2020/08/11至今)。(2)富国核心科技12个月持有期混合A成立于2022/01/28,业绩比较基准为中证800指数收益率*60%+恒生指数收益率(使用估值汇率折算)*20%+中债综合全价指数收益率*20%。近1个完整年度(2023)的基金份额净值增长率(及同期业绩比较基准收益率)为-14.08%(-8.15%),数据来自基金定期报告,截至2023/12/31。期间基金经理变动情况:许炎(2022/01/28至今)。(3)富国时代精选混合A成立于2023/03/28,业绩比较基准为中证500指数收益率*55%+恒生指数收益率(使用汇率估值折算)*25%+中债综合全价指数收益率*20%。自基金合同生效起至2024/06/30的基金份额净值增长率(及同期业绩比较基准收益率)为-12.52%(-9.68%),数据来自基金定期报告,截至2024/06/30。期间基金经理变动情况:许炎(2023/03/28至今)。(4)富国互联科技股票型A成立于2019/03/26,业绩比较基准为中证互联网指数收益率*80%+中证全债指数收益率*20%。近4个完整年度(2020-2023)的基金份额净值增长率(及同期业绩比较基准收益率)分别为84.98%(14.74%),12.94%(4.48%),-23.14%(-23.67%),-13.13%(5.12%),数据来自基金定期报告,截至2023/12/31。期间基金经理变动情况:许炎(2019/03/26至今)。基金有风险,投资需谨慎。基金经理过往业绩不代表未来收益,基金经理管理的其他基金的过往业绩不构成对本基金业绩表现的保证。

科技基金经理中的『新锐黑马』

孙权

11年证券从业经历、基金管理年限超2年

清华大学电子工程系本硕毕业,曾任兴证资管计算机行业研究员;

于2015年4月加入富国基金,历任行业研究员、高级行业研究员、权益投资经理助理;自2022年2月起担任基金经理,目前在管产品包括富国新兴产业、富国创新企业。

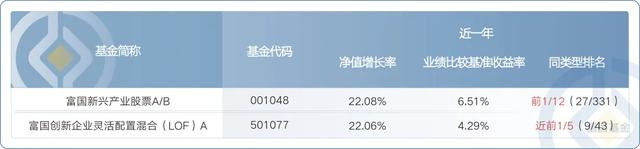

作为富二家的“新生代”基金经理,孙权的管理水平可一点都不生涩。从他于2022年2月接管的富国新兴产业股票A/B近一年业绩来看,排名同类前1/12;且在科技板块整体表现较为低迷的过去一年中,依然取得了22.08%的涨幅。

风险提示:本基金可根据投资目标、投资策略需要或市场环境的变化,选择将部分基金资产投资于科创板股票或选择不将基金资产投资于科创板股票,基金并非必然投资于科创板股票。本基金投资科创板上市交易股票将承担科创板因上市条件、交易规则、退市制度等差异带来的特有风险。本基金可投资股指期货、中小企业私募债券、资产支持证券、存托凭证等品种,将面临相关投资品种和业务的特有风险。经富国基金评定,本基金的风险等级为R3中风险,适合风险承受能力为C3及以上的投资者。

从下列业绩走势图来看,孙权的管理风格具有弹性高、进攻性强的特征;因此,在科技板块有机会的时候,富国新兴产业A/B的锐度就相对基准更可圈可点。截至今年二季末,富国新兴产业A/B的净值增长率为63.40%,而同期业绩比较基准收益率则仅为5.56%;在同一时期内,沪深300指数和上证指数皆收负,区间涨跌幅分别为-1.79%和-9.83%。

注:(1)富国新兴产业股票A/B成立于2015/03/12,业绩比较基准为中证800指数收益率*80%+中债综合指数收益率*20%。近5个完整年度(2019-2023)的基金份额净值增长率(及同期业绩比较基准收益率)分别为39.39%(27.71%),44.98%(21.39%),7.45%(0.61%),-13.52%(-16.65%),-1.61%(-7.41%),数据来自基金定期报告,截至2023/12/31。期间基金经理变动情况:魏伟(2015/03/12-2020/07/03)、方纬(2020/07/03-2022/03/24)、孙权(2022/02/28至今)。(2)富国创新企业灵活配置混合(LOF)A成立于2019/06/11,业绩比较基准为中证TMT产业主题指数收益率*60%+中证全债指数收益率*40%。近4个完整年度(2020-2023)的基金份额净值增长率(及同期业绩比较基准收益率)分别为95.07%(32.96%),7.58%(5.07%),-41.94%(-12.00%),-5.14%(4.96%),数据来自基金定期报告,截至2023/12/31。期间基金经理变动情况:俞晓斌(2019/06/11-2022/01/05)、李元博(2019/06/11-2023/04/17)、孙权(2022/07/28至今)。基金有风险,投资需谨慎。基金经理过往业绩不代表未来收益,基金经理管理的其他基金的过往业绩不构成对本基金业绩表现的保证。

投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损.基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利, 也不保证最低收益.过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考线上炒股杠杆平台,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。